全球金融观察丨美国CPI持续回落,日本央行顺势干预汇市,非美货币普遍上涨

21世纪经济报道特约撰稿 王应贵

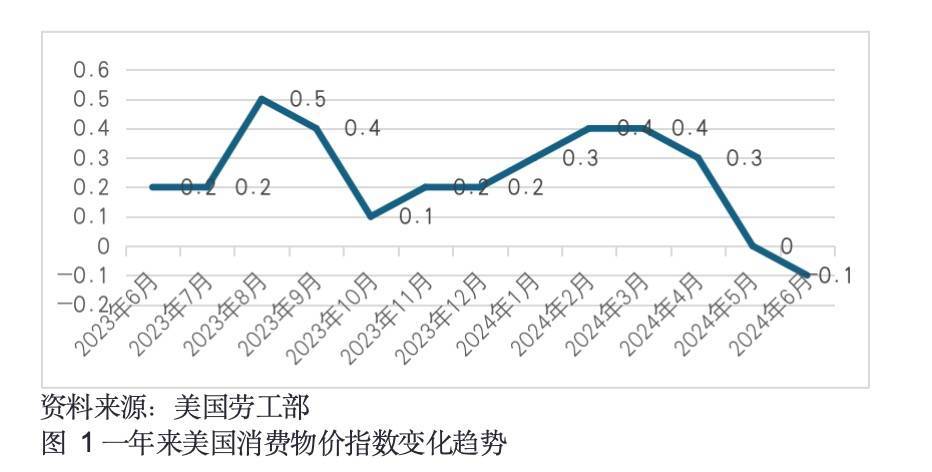

当地时间7月11日,美国劳工部公布的数据显示,6月美国消费者价格指数(CPI)同比增速由5月的3.3%放缓至3%,为去年6月以来最低增速;环比由5月的持平,转为6月的下降0.1%,增速较上月回落0.1个百分点,为2020年5月以来的首次负增长,显示出通胀继续放缓的迹象。剔除食品和能源后的月度核心通胀率涨0.1%,年化核心通胀率由5月的3.4%微跌至3.3%,报告结果与市场预期完全一致。消息发布不久,日本央行便入市干预,日元汇率迅速拉升,并带动了亚洲其他货币强势反弹,西方主要货币也有所表现。

上周五公布的美国就业市场报告显示,美国失业率升至2021年以来的最高水平。本周二和周三,美联储主席鲍威尔在国会听证会上不断释放减息信号,多次提到美联储要考虑物价上涨压力,更要关注就业市场的变化,其减息之意溢于言表。美联储减息消息早已被市场提前消化,因此股票市场反应较为冷淡。相反,受特斯拉延迟交货的影响,标准普尔500指数跌48.63点,即0.86%,以科技股为主的纳斯达克指数跌358.82点,即1.92%,而以蓝筹为主的道琼斯30种工业股票平均指数涨32.39点,即微涨0.08%。利率市场方面,十年期国债收益率以4.206%报收,跌1.74%;美元指数以104.160点报收,跌0.54%。8月黄金期货价格盘中再创历史新高2430.30美元/盎司,并以2419.75美元/盎司报收,涨1.69%。

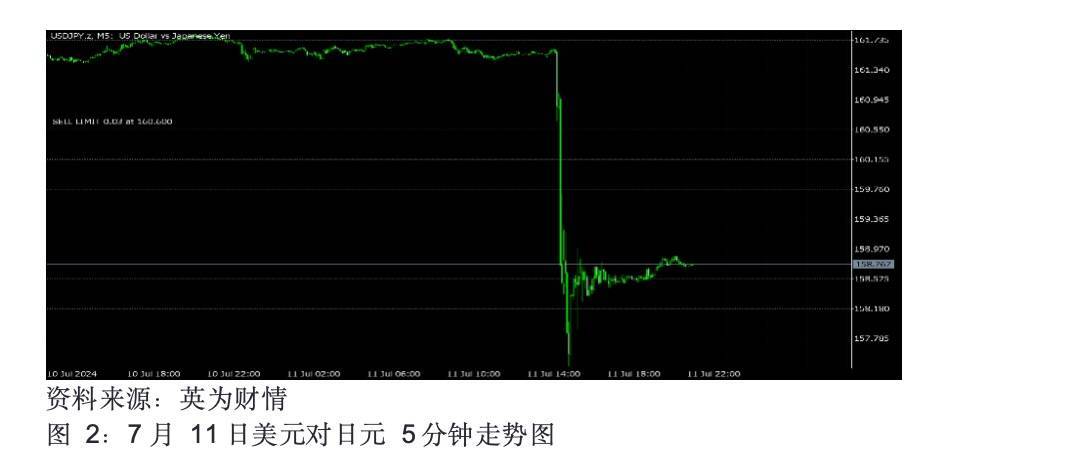

日元无疑是今天外汇市场的最大赢家。截至收盘时(北京时间凌晨4:00),西方主要货币中,美元对日元下泻280点,即跌1.74%,对瑞士法郎贬0.35%,对欧元跌0.34%,对英镑跌0.49%,但对加元升0.11%。

美国通胀数据乐观强化9月减息预期

6月的美国通胀报告让市场看到了减息的希望,也打消了美联储心中的疑虑,即减息过早会引起通胀反弹,而减息过晚又会导致经济衰退。如图1所示,最近几个月,美国通胀下降趋势非常明显。如果这种趋势延续下去,美国通货膨胀恐怕不再是个问题,通货紧缩成了新问题。一般而言,就业形势恶化没有预兆,收入减少必然影响到居民消费支出,同时危及经济增长。麦肯锡最近的居民消费调查显示,美国居民最关心的是物价上涨,根本不在乎美联储通货膨胀目标;随着悲观情绪渐浓,许多家庭增加了基本消费支出,压缩了可选商品与服务消费。

从商品与服务消费细节看,6月通胀下跌的主因与能源商品价格、二手价格和机票价格有关。首先,能源商品(占CPI指数权重3.909%,以下相同)延续了5月趋势,同比跌2.0%,因为5月得克萨斯西部轻质油期货日均价为78.62美元/每桶,6月的均价为78.79%,相差无几。其次,二手车(1.908%)下跌1.5%,机票价格(0.847%)大跌5%。

展开全文

在上涨商品和服务中,食品(占指数权重13.495%,以下相同)价格上涨0.2%,除食品和能源外得商品价格总体微涨0.1%。服务消费中,租房市场(36.184%)涨幅由5月的0.4%跌至0.2%,医疗服务涨幅由5月的0.4%跌至0.3%。

上述数据充分表明,美国通货压力整体缓解了。尽管7月得克萨斯西部轻质油期货日收盘均高于80美元/每桶,但这丝毫改变不了大趋势。与麦肯锡消费者调查报告一致,美国居民转向基本消费,如食品、公用事业、医疗等,同时减少了服装、大件商品、新车、二手车、外出旅游等花销的支出。消费模式变化预示着第二季度GDP增长会走弱。

日本央行顺势干预外汇市场,亚洲货币走强

日本央行显然在时机选择上下了些功夫。鉴于日元外汇日均成交额为1.25万亿美元,日本外汇储备为1.28万亿美元(2024年4月末)。日本政府非常清楚,外汇市场干预必须顺势而为,绝不可能逆势而为。日本央行(按照日本大藏省指令)一定会在美元疲软时,或美国经济指标走软时,给予强势货币(主要是美元)当头一击,从而提高日元汇率水平。

日本央行就在美国商务部公布消费价格指数不久后便入市干预,直接把美元对日元汇率(161.60附近)打压至158.40附近,待汇率反弹至159.60附近时再次抛售美元(买入日元)把汇率压制到157.40附近,之后在北美交易时段美元对日元汇率稳定在158.60附近。从走势图看,日本央行可能在(北美时间)7月11日晚上进行了第二波市场干预,美元对日元汇率再次由159.40附近被打压至157.74附近,如此操作与日本央行此前的手法一样。

亚洲货币对美元汇率普涨。其中,美元对离岸人民币、韩元、新加坡元、泰铢、印尼卢比、马来西亚林吉特分别跌0.33%、0.70%、0.40%、0.63%、0.65%、0.28%。盘中美元对亚洲货币的跌幅更大一些。从长远看,亚洲货币贬值压力开始减小,会逐渐回归至长期趋势。

美国经济前景难言乐观

美国通胀问题或已成为过去时,目前的焦点问题是美国经济是否会毫无征兆地进入衰退期。

从现在起到9月18日,美联储公开市场委员会(FOMC,决策机构)休会,官员们有足够时间消化7月底商务部公布的第二季度国内生产总值增长报告,以及8月初和9月初劳工部公布的就业市场报告、消费价格指数报告,并准确掌握就业市场和通货膨胀的变化趋势,到9月开会时就有充分信心决定利率政策。除非美国经济状况迅速恶化,否则美联储不会在两次会议期间破例举行紧急会议决定减息。利率政策调整时间已明确化。芝加哥商品交易所联储观察也显示,9月加息的概率上升至84.6%。

在美联储决策的空档期,金融市场的变化取决于即将拉开大幕的美国上市公司第二季度业绩,投资者要对照业绩认真评估公司股票估值是否合理。此外,美国经济增长是否陷入低增长或衰退也是投资者必须考察的重要问题。尽管市场普遍认为,经济衰退很遥远,但世事无常,尤其是经济新常态下国际地缘政治风险抬升,美国国内政治不确定性增加,长期通胀已削弱了居民的消费能力,在财政政策和货币政策双重刺激下美国经济又回到疫情前的低增长轨道,经济前景难言乐观。

就日元汇率而言,日本国内利率市场僵化,宏观基本面发生了重大变化,政府对外汇市场的干预效果注定是短暂的,美元对日元汇率还会上升至1美元兑165-170日元区间。

评论