谭雅玲:资本价值是亚洲货币贬值缺失更是美元利率依据

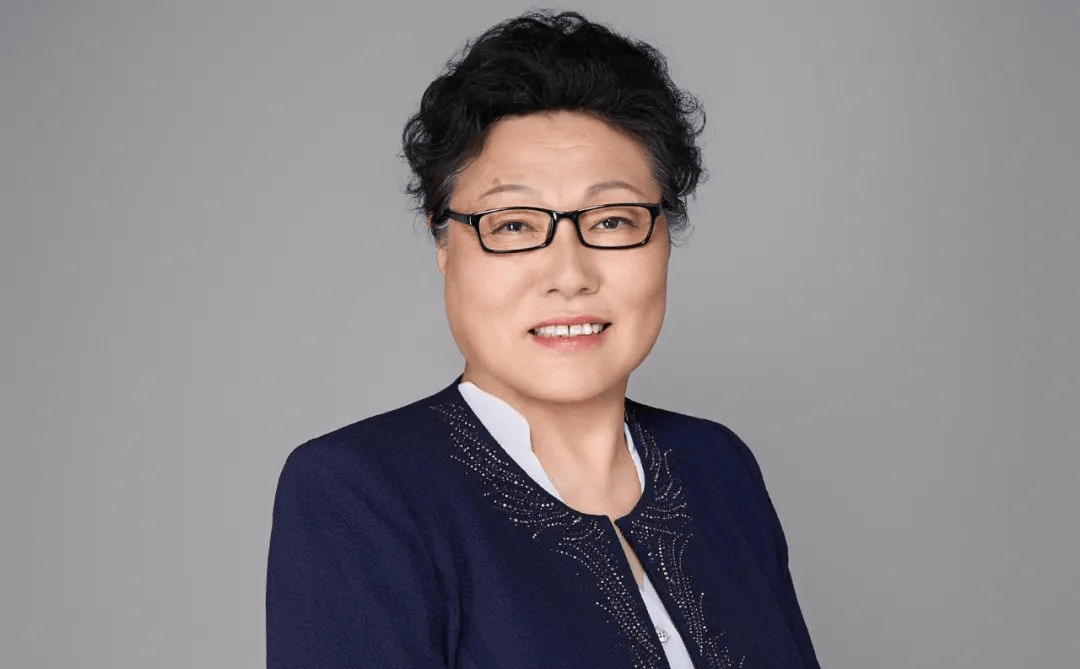

作者:谭雅玲 中国外汇投资研究院 独立经济学家

近日市场关于亚洲货币贬值聚焦凸显,但实际分析逻辑和定义有所背离传统经济理论,尤其是忽略资本价值潜力则是难以理解的投机套利游说关注重点。

一方面是亚洲货币贬值包括全球货币贬值美元升值为主,叠加日元贬值亚洲关联是带动效益,但相对利率并不是套利主要驱动,资本流动布局或抄底是压低汇率主要原因与背景。目前美元升值显赫,美元指数达到106点使得今年美元升值已经达到4.95%,由此产生亚洲货币乃至全球所有货币贬值是普遍现象。加之日元贬值今年达到9.89%,亚洲关联日元贬值效应是连带逻辑与无法逃脱局面。加之目前美元基准利率为5.25-5.5%,但相比较韩元利率为3.5%、印尼盾利率为5.75%、印度卢比利率为6.5%,利差效应并不是货币贬值主因,并不是驱动套利成分与重点。因为货币之间不对等是关键,美元是自由兑换货币,亚洲货币依然多数是不可兑换为主,货币资质之间应用利差套利是风险参数,并非是简单货币平台利润唯一。实际上另一种可能才是目前亚洲货币贬值重因,这就是西方主要发达国家,包括亚洲的日本股指下跌普遍性为技术修正阶段,这是目前资金转场流出亚洲市场转向发达国家股市和资本市场抄底效应的影响。虽然亚洲国家经济态势稳定,但相比较经济规模与企业效益竞争力,亚洲并不具有优势地位与影响,进而亚洲货币贬值多为资金迂回与炒作特性的常态表现。因此,新兴市场包括亚洲国家比较性弱势就是资本不强和企业不强成为货币贬值加剧的炒作题材与逻辑关系必然。资本价值差异的布局与摆布行情表现在股市和资本市场,这是亚洲货币乃至新兴市场货币贬值之忧,利率差异并不是主要原因与逻辑侧重。

另一方面是美元升值与美联储加息是美联储政策安全风险,美元贬值是美联储加息关键期,美元升值不得已的暂时性预示美元贬值逆转,这恰好是价格调节节奏为战略布局之意。毕竟美元走势清晰度明确,即美元是高估的货币,高估幅度已经达到18%,而目前美指106点将使美元高估20%,美联储加息暂停主要是美元升值风险约束性。因此,美元难以贬值是当务之急,也是目前全球货币贬值叠加商品上涨关联体系的美元贬值设计旨意。当前美国股市乃至资本市场全面调整是重点,这是节制美元升值之策,进而也是干扰、破坏乃至打乱全球认知或预期的混乱之计。众所周期货币贬值对经济是利好,但现在却成为恐慌指标,格局变数以及竞争态势是认知概念被迫之果。毕竟亚洲国家宏观经济竞争力小规模、低效率、弱质量为现实,尤其是企业价值欠缺或是根本,进而股汇联动是加剧货币贬值的内因与主观。相比较美股下跌技术修正背离美国经济繁荣周期,美股价值评估潜力依旧是未来行情趋势,或继续受到更大支撑。美国价值投资魅力越来越强,技术修正保障牛市局面是娴熟管理体现,毕竟美国财报发布期,迄今美股已有超过11%标准普尔500指数成份公司公布财报,这些财报整体表现积极。根据FactSet的数据,目前在已经公布财报的标普500成份公司中,超过72%的业绩超过了华尔街的预期。然而,当前美股回调延续第二季度开局所谓不良,4月以来美股三大股指走势持续低迷,这与第一季度强于预期的市场表现反比鲜明。目前道指、标准和纳指都已经收于各自50日移动平均线下方。美股下跌与节制美元升值有关,这既利于美股上涨保持牛市,也利于美元贬值促进美联储加息。透过美股牛市看美联储加息则是强强关联,美元利率高或未来更高来自美国6高支持——通胀高、经济高、就业高、消费高、利润高、收入高,这就与传统差异性逻辑与结构形成差异比较,也是美联储降息预期减弱和加息预期增强的现实美国新经济构造。因此,上述美国6高支持1高配置是美元升值不得已,但不是美联储加息所需,反之是干扰美联储加息参数,美联储借势规划与布局美元贬值将是现实与未来转折重点时段。目前市场预期美元利率6.5%和7%完全与美国经济升级换代相匹配,预计今年美国经济增长2.7%,美国经济规模将冲刺30万亿美元,美元利率峰值更高与美国经济规模和社会财富收入对等对标适应美国。

亚洲货币贬值的资本价值是软肋,包括我国股市与企业也值得警醒,美联储加息继续和美元利率更高是资本价值依据,美国企业强是所有逻辑关系提升改变之重,美国企业价值是资本魅力,也是美联储货币政策底气与胆量之本之源之力。

评论