一个基于场内etf预期年化8%的低风险配置策略

很多年前,我笃信的资产配置思路是股债平衡。搞了一阵子,后来发现历史上股债双杀也并不罕见。

再后来,知道了桥水的“全天候策略”,就尝试在各种市场想办法配置,但是国内可用的品种不够折腾,导致既没法回测,也不好统计收益。

直到去年,决定用场内etf设计一个各方面兼顾的配置策略,实盘到现在运行了一年,总体感觉还可以,完美躲过今年初的大跌。

展开全文

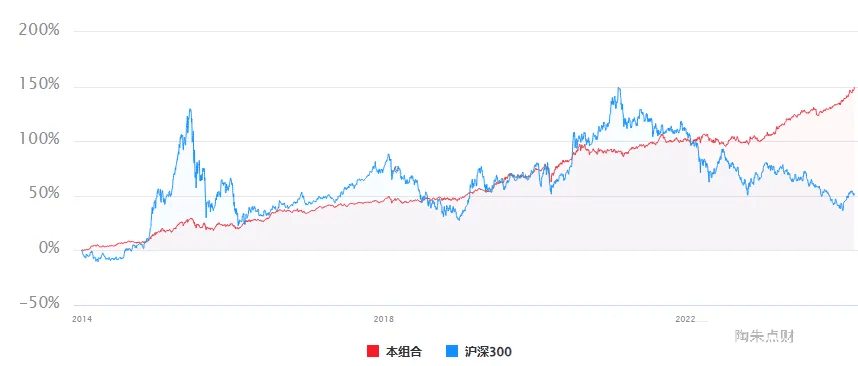

这个策略从2014年以来,近十年的平均年化收益为8.74%,按季最大回撤仅约5%,按年度只有2022年是负收益(仅-0.87%),其他年份均为正。

并且策略经历了2015年股灾、2016年熔断、2020年疫情,以及前两个月令人绝望的大跌(今年的收益甚至还是正的),可以说,具备了长期穿越牛熊的能力。

特别是最近美股、黄金频创新高,高股息也是热门策略,正好策略把这些都涵盖上了,Buff叠满,安心持有还不用择时,完美(自我吹捧)。

总看到集思录上有朋友问“有XXX万,怎么配置”的文章,正好分享出来供大家参考。

策略其实很简单:

股票、债、黄金按照1:1:1配置,其中股票部分将红利基金、纳斯达克按照1:1配置。

按照下面的标的和比例持仓,每季度操作一次(再平衡为初始比例):

华安黄金易ETF(518880):33%

国泰上证5年期国债ETF(511010):33%

华泰柏瑞上证红利ETF(510880):17%

国泰纳斯达克100ETF(513100):17%

虽然策略简单,不过我也谈谈自己的考虑:

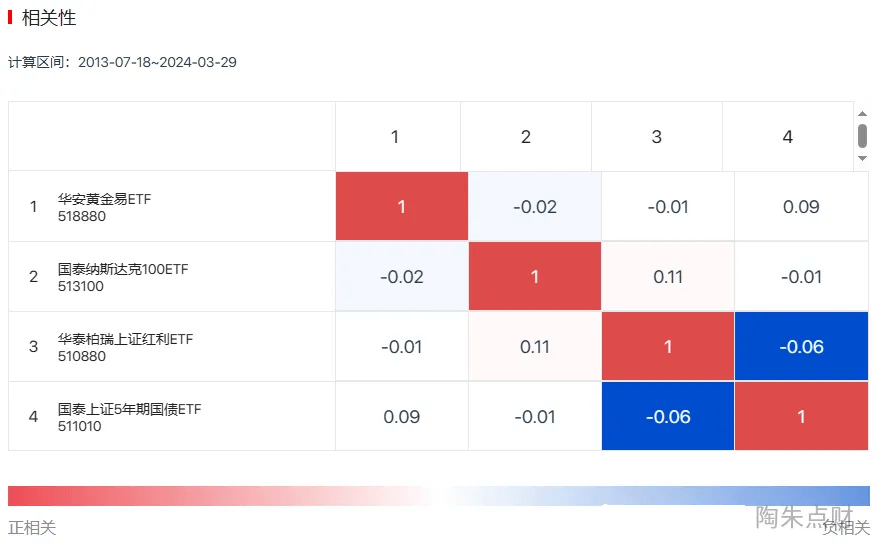

按我理解,资产配置遵循的核心原则是:分散+不相关资产组合

上面这个策略涵盖了各种类型资产(商品、债、股票)、资产均为ETF基金(进一步分散持仓)、全球配置(包含了全球资本风向标美股的资产),并且实现了低相关度:

不过要说明的是,为了实现回测,我使用的都是成立时间比较久的标的,我的实盘采用的是同类型的其他标的,这里只是提供一个思路供参考。

另外,我认为,采取的策略越简单,逻辑链条越短,有效性就相对高,并且越不存在过拟合的问题。因此,我认为这个策略简单是一种优点,而不是缺点。

不过为了进一步降低风险,我的实盘配置更复杂一些,摊的饼更大些。

另外还有些优化建议供大家参考:

1、回测的数据是按季度再平衡,这是受回测平台的限制,我实盘采用的按月度再平衡,回撤和波动率更低一点。

2、这个策略的配置比较灵活,各部分可以根据自己的需要替换。

比如可以用黄金替换比特币,或者两个都摊上;如果看好A股今年的反弹行情,可以把股票类资产替换或者加入沪深300ETF;如果看好小市值反弹,可以换成中证2000指数。

最后关于标的的问题再补充一下:

黄金:我觉得黄金虽然不能像有些“专家”说的“牛市起点”,但是全球大放水的长期逻辑不变,黄金抗通胀的逻辑就不会变。

美股:美股当于大A中的“上证指数”,是全球权益类资产的大盘,虽然现在是高位,但是如果想实现资产全球化配置是根本绕不过去的。我觉得美股近期可能下跌,但是中长期应该还是能持续的。

红利:红利的探讨很多,我就不再赘述了,总之我非常看好红利的长期收益。

上面的分析只是为了防止有人说,这些都在高位了,现在买追高了。其实从资产配置的角度,只要相关资产的相关性低,不太需要关心各个标的的短期涨跌,定期再平衡会自动摊平风险。当然,未来全球形势更复杂,放水不止的情况下,我也确实看好这些资产的逻辑。

1、我想分享的是:简单经典的配置逻辑是穿越牛熊、长期有效的;

2、我想分享的是相关度低是关键,这几个类型的标的确实相关度很低。我并不是专门选取涨的高的近期热门的标的做组合,因为我实盘的时候高股息还不是热门,选择高股息纯纯是为了低波。并且这几个标一直相关度很低。也许这不是什么新闻,但是我回测出来让大家真实的能看到;

3、我想分享的是,这种股债商品的组合相关度低,并且简单容易操作,可以获得长期收益。至于具体标的,采用标普还是纳斯达克并不重要,甚至可以把纳指这部分换成一篮子QDII的组合。

4、我想分享的是,1:1:1的经典组合,长期来看也是有效的。

特别提示

本文不构成任何投资建议,仅为信息分享。任何因本文导致的投资行为发生的亏损,本公众号及作者概不承担任何责任。

集思录()是一个以数据为本的投资理财社区,专注于新股、可转债、债券、封闭基金等数据服务。我们的理念是在保证本金安全的前提下,使资产获得稳健增长。

快捷查询:

搜索公众号“jisilu8”添加我们

评论